互惠基金还是保本基金?

作者:陈勇

财务保障顾问、投资顾问

联系电话:416-3004768

现在的市场上,基金主要就这两大类。基金业发展这么长时间,广大普通投资者对基金的主要优点也都有所了解,如资金实力优势、专家管理、投资地域及标的广泛等。但应该说有相当多的人并不十分了解互惠基金和保本基金的各自优缺点,以致在进行投资之时不知该选择哪一类基金。本文就专门来解析一下这两类基金的特点,以帮助投资朋友更容易地做出投资决定。

互惠基金起源于欧洲,加拿大互惠基金业起步于20世纪50年代初,主要发行方为投资公司。自1961年始加拿大保险公司推出一种新型的“互惠基金”,现在我们把它叫做保本基金(英文名叫做segregated fund),是保险公司版互惠基金,与投资公司的互惠基金有一些不同,如:监管主体、销售主体、账户属性、到期保本、死亡保本、信用保护、遗产保护、保险保护等。本文会更偏重于保本基金的解析,因为互惠基金所具有的特点,一般来说保本基金都具有,而保本基金所拥有的特点,互惠基金就不一定有。

一、监管主体和销售主体不同

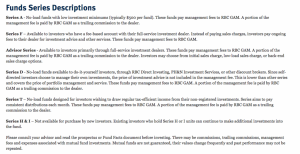

互惠基金是由各省的证券管理机构进行监管的。在销售互惠基金时,客户会得到基金招募说明书。这一说明书是省证券管理委员会要求的必须披露的内容。而保本基金是由省保险业管理机构监管的,在保本基金销售中,客户得到的是保本基金信息文件。(Mutual funds are regulated under the provincial securities regulators and segregated funds are regulated by the provincial insurance officials. Mutual funds are offered through a prospectus filed with the provincial securities commission and segregated funds are offered through an information folder. )

用比较简单通俗的方法来理解这两类基金,就是说互惠基金是投资产品,而保本基金是兼具投资和保险功能的产品。在销售主体上,投资公司只有互惠基金,不可能有保本基金,因为保本基金是保险公司所特有的权力发行的产品。保险公司不但有保本基金,也有互惠基金。所以,客户在选择基金投资的时候,要想获得全面的产品,只要找一家保险公司就可以了。

由于两种产品是不同性质的产品,在发行机构主体出现倒闭破产的时候,投资者获得赔偿的主体也是不同的。若投资公司破产倒闭,其所发行的互惠基金将会获得省投资保护机构的赔偿;若保险公司关门,其所发行的保本基金将会获得Assuris的赔偿。

二、账户属性不同

保本基金实际上是一份递延年金合同。账户所有人根据合同把钱交给保险公司,保险公司投资这些钱在保本基金上。实际上,保本基金是账户所有人信托资产给保险公司进行管理,账户拥有人拥有的是保本基金的利益而不是资产。保本的属性是要保护因保险公司出现破产情况对投资人所造成的损失。(Segregated Fundsare a deferred annuity contract between an insurance company and a policy owner. The policy owner makes deposits through the contract and the insurance company invests the money in Segregated Funds. Segregated Funds are an asset of the insurance company and are similar, in essence, to money held in trust for the investor. The segregated nature protects the investor against the insolvency of the insurance company. )

互惠基金是投资人所拥有的账户和资产,但投资是由投资管理公司进行管理的。这种投资只是一种委托管理关系,而跟信托管理是完全不同的。[Mutual Funds, are owned by the investor and are managed by the investment management company. The securities in the funds (owned by the investor's pooled resources) are maintained in safekeeping by the custodian of the fund. ]

三、到期保本功能

大家都知道,所有投资都是有风险的,即失去本金的风险,互惠基金肯定是这些投资中的一种。然而,这个世界上就有一种投资产品是不会失去本金的,即保本基金。当然,这个保本可不是没有条件的。政府监管部门规定,根据不同的保本比例(75%或者100%),投资时间在10年以上(如果是100%保本要15年),无论投资本金亏损到什么样的程度,保险公司都会负责保证投资者的本金(根据开户时所设定的所要保证本金的比例)。10年保本的只保证本金75%,要获得100%保本的投资期限必须在15年以上。

当然,保险公司担负着保本的责任,肯定不是无偿的。同样是商业机构,投资公司需要赚钱,保险公司也要赚钱。负责保本对保险公司来说是一项很大的风险,当然相应地投资者需要支付一定的代价,这个代价就是保本基金的管理费要比互惠基金略高。不同种类的基金,保本基金的管理费会比互惠基金高出0.17-1.75%。一般来说,保本基金的管理费会比互惠基金高出0.5%左右。

四、死亡保本功能

俗话说,生死由命,宝贵在天。人的生命什么时候结束是不以人的意志为转移的,任何人都无法掌握自己的生与死。在投资上,有可能亏有可能赚,在赚钱的时候,如果投资者意外死亡了也倒无所谓,反正资产没有损失,账户结束掉不会令人遗憾。假如投资者意外死亡,而此时其投资账户却出现巨额亏损,如在08年金融危机的时候,那样的情况账户结束掉(人死时,投资账户就必须按死亡当日市场价值结束掉进行遗产清算),连个翻本的机会都没有,就是实实在在地亏损了。假如投资者使用贷款杠杆进行投资的话,如果没有保本功能的话,在投资者出现意外死亡之时投资账户又出现巨额亏损,最终情况可能是灾难性,银行可能会追索贷款人的其他遗产甚至担保人的资产。在互惠基金投资上就是这个样子的。

然而,保本基金就不同了。保本基金具有死亡保本的功能,即不管投资时间多长,只要投资者死亡,而此时其投资账户是亏损的,保险公司就有责任补上亏损的部分,也就是说保证投资者的本金不亏。前面说了,保本基金的管理费要比互惠基金高,可能很多人就感觉不爽了,10年、15年的长期投资,出现亏损的可能性是相当小的,保险公司每年收取更多的管理费,似乎就是找个名目赚钱。当大家看到这个死亡保本的时候就应该能够明白保险公司所收取的这点费用是合理的,因为保险公司确确实实在承担着风险。

五、信用保护功能

信用保护功能是指投资者的资产永远都不受债权人或是法院等机构的冻结或追索。前面说过了,保本基金是一种保险产品。保险产品的一个特点是要指定一个或多个受益人,在投资者或是账户所有人死亡或是破产时,这个账户的投资及收益是归受益人所有,债权人是不可能接触到这部分资产的。互惠基金不具有这个功能,它跟房子、车子、银行存款、股票等资产一样,是债权人有权力追索的资产也是法院等机构能够冻结的资产。

六、遗产保护功能

保本基金与互惠基金在账户所有人死亡时也有不同。保本基金的资产将直接由指定的受益人来继承,不需要经过遗产验证程序,就不需要支付遗产验证费,也不需要缴交律师费和遗产执行费。而互惠基金投资在账户所有人死亡之后,资产将变成遗产,需要交税、遗产验证费、律师费和遗产执行费。这几项费用情况如下:安省的遗产验证费根据资产价值的不同在1.5%以上(1000元以下是不收遗产验证费的,1000元-5万元的资产部分,每1000元收取5元;5万元以上资产部分,每1000元收取15元);律师费是资产总额的2.5-3%;遗产执行费为资产总额的2-2.5%;税的数额就完全因人而异了。

七、重置功能

保本基金还有一项功能是互惠基金所没有的,那就是重置功能。因为市场是波动的,所以保本基金的投资本金和收益也有可能跟随市场出现大的波动,这样就有可能出现投资账户余额跟着市场座过山车的情况。保本基金的重置功能就能够解决这个问题。就是当保本基金的投资账户出现盈利的情况下,投资者可以申请重置账户,也就是锁定账户的盈利,把现有账户的余额设置为起始金额,即保险公司的保本额度提高为现有账户的余额,今后假如投资出现亏损,保险公司就必须保证现在账户的余额(即把现在的余额当作起始投资的本金),这样投资人的投资收益就有保证,就不用担心投资受市场波动而起起伏伏。而且,重置账户也不会触发资本利得税(即不把账户余额增加当作实现账户盈利来对待)和提前结束账户所潜在的相关费用(即保险公司也不把这种重置当作投资者从账户中提取本金或收益的行为,所以也不会产生相关费用)。

当然,重置也是有条件的。前面提到过保本有一个时间期限(10年或是15年,根据保本的比例)。假如投资者进行了账户重置,相应的投资的到期日也会顺延,即到期日从重置日延后10年或是15年,同时,如果账户是设定DSC(deferred sales charge)收费模式,提前取消账户的收费标准也会相应顺延。另外,一般来说,保险公司给投资者重置的机会是一年一次(各个公司的政策可能有所不同),投资者在选择重置的时候不一定能够选在账户价值最高的时候(今天你重置账户的时候是最高的,但明天你的账户价值也许还更高,这是很正常的),而保险公司不可能给投资者天天重置账户的机会。

八、税务方面的不同

在税务上,我们就撇开注册账户,因为注册账户一般都具有延税免税等功能,把它弄到这上面来说就体现不出保本基金与互惠基金在税务上的区别,所以我们在谈税务方面的不同,必须用非注册账户来谈才有意义。

规定是这样的:如果你用非注册账户购买互惠基金到年终,你要支付一年的资本利得税即使你并没有持有基金单位一整年时间;而对于保本基金,投资收益是按月分配的,因此投资人就不必支付持有基金单位之前所产生的资本利得税。(If you purchase non-registered mutual funds towards the end of a calendar year, you could pay tax for a year’s worth of capital gains even though you did not own units for a whole year. With segregated funds, income is allocated monthly so you don’t have to pay tax on gains that arose before you owned units.)

保本基金还有额外的税务优惠。如果保本基金在一个年度出现亏损,投资人可以在税务上申报亏损,并抵销其他投资的资本利得税。对保本基金的税务政策是不需要卖掉所持有的基金单位就可以在不同的投资间分配投资收益和损失。互惠基金就没有这个优势,它不能在不同的投资品种间分配收益和损失,除非卖掉所持有的基金单位,让投资损失成为现实的时候才可以抵销其他投资的收益。(Non-registered segregated funds have an additional tax advantage over mutual funds. If a segregated fund loses capital in a given year the unit holders can claim the capital loss on their taxes and offset an capital gains made on other investments. Taxation rules allow the allocation of capital gains or losses without cashing in the units held. Mutual funds do not have the ability to allocate. They distribute gains or losses and a loss cannot be distributed. The only way to declare a loss with a mutual fund is to sell the units held.)

(本文只作为信息参考,并不构成任何具体投资理财建议,亦不明示或暗示买卖任何具体投资理财产品。进行任何投资理财行为,请事先咨询专业合格的理财顾问,或与本人联系单独面谈。)

作者:陈勇

财务保障顾问、投资顾问

联系电话:416-3004768

现在的市场上,基金主要就这两大类。基金业发展这么长时间,广大普通投资者对基金的主要优点也都有所了解,如资金实力优势、专家管理、投资地域及标的广泛等。但应该说有相当多的人并不十分了解互惠基金和保本基金的各自优缺点,以致在进行投资之时不知该选择哪一类基金。本文就专门来解析一下这两类基金的特点,以帮助投资朋友更容易地做出投资决定。

互惠基金起源于欧洲,加拿大互惠基金业起步于20世纪50年代初,主要发行方为投资公司。自1961年始加拿大保险公司推出一种新型的“互惠基金”,现在我们把它叫做保本基金(英文名叫做segregated fund),是保险公司版互惠基金,与投资公司的互惠基金有一些不同,如:监管主体、销售主体、账户属性、到期保本、死亡保本、信用保护、遗产保护、保险保护等。本文会更偏重于保本基金的解析,因为互惠基金所具有的特点,一般来说保本基金都具有,而保本基金所拥有的特点,互惠基金就不一定有。

一、监管主体和销售主体不同

互惠基金是由各省的证券管理机构进行监管的。在销售互惠基金时,客户会得到基金招募说明书。这一说明书是省证券管理委员会要求的必须披露的内容。而保本基金是由省保险业管理机构监管的,在保本基金销售中,客户得到的是保本基金信息文件。(Mutual funds are regulated under the provincial securities regulators and segregated funds are regulated by the provincial insurance officials. Mutual funds are offered through a prospectus filed with the provincial securities commission and segregated funds are offered through an information folder. )

用比较简单通俗的方法来理解这两类基金,就是说互惠基金是投资产品,而保本基金是兼具投资和保险功能的产品。在销售主体上,投资公司只有互惠基金,不可能有保本基金,因为保本基金是保险公司所特有的权力发行的产品。保险公司不但有保本基金,也有互惠基金。所以,客户在选择基金投资的时候,要想获得全面的产品,只要找一家保险公司就可以了。

由于两种产品是不同性质的产品,在发行机构主体出现倒闭破产的时候,投资者获得赔偿的主体也是不同的。若投资公司破产倒闭,其所发行的互惠基金将会获得省投资保护机构的赔偿;若保险公司关门,其所发行的保本基金将会获得Assuris的赔偿。

二、账户属性不同

保本基金实际上是一份递延年金合同。账户所有人根据合同把钱交给保险公司,保险公司投资这些钱在保本基金上。实际上,保本基金是账户所有人信托资产给保险公司进行管理,账户拥有人拥有的是保本基金的利益而不是资产。保本的属性是要保护因保险公司出现破产情况对投资人所造成的损失。(Segregated Fundsare a deferred annuity contract between an insurance company and a policy owner. The policy owner makes deposits through the contract and the insurance company invests the money in Segregated Funds. Segregated Funds are an asset of the insurance company and are similar, in essence, to money held in trust for the investor. The segregated nature protects the investor against the insolvency of the insurance company. )

互惠基金是投资人所拥有的账户和资产,但投资是由投资管理公司进行管理的。这种投资只是一种委托管理关系,而跟信托管理是完全不同的。[Mutual Funds, are owned by the investor and are managed by the investment management company. The securities in the funds (owned by the investor's pooled resources) are maintained in safekeeping by the custodian of the fund. ]

三、到期保本功能

大家都知道,所有投资都是有风险的,即失去本金的风险,互惠基金肯定是这些投资中的一种。然而,这个世界上就有一种投资产品是不会失去本金的,即保本基金。当然,这个保本可不是没有条件的。政府监管部门规定,根据不同的保本比例(75%或者100%),投资时间在10年以上(如果是100%保本要15年),无论投资本金亏损到什么样的程度,保险公司都会负责保证投资者的本金(根据开户时所设定的所要保证本金的比例)。10年保本的只保证本金75%,要获得100%保本的投资期限必须在15年以上。

当然,保险公司担负着保本的责任,肯定不是无偿的。同样是商业机构,投资公司需要赚钱,保险公司也要赚钱。负责保本对保险公司来说是一项很大的风险,当然相应地投资者需要支付一定的代价,这个代价就是保本基金的管理费要比互惠基金略高。不同种类的基金,保本基金的管理费会比互惠基金高出0.17-1.75%。一般来说,保本基金的管理费会比互惠基金高出0.5%左右。

四、死亡保本功能

俗话说,生死由命,宝贵在天。人的生命什么时候结束是不以人的意志为转移的,任何人都无法掌握自己的生与死。在投资上,有可能亏有可能赚,在赚钱的时候,如果投资者意外死亡了也倒无所谓,反正资产没有损失,账户结束掉不会令人遗憾。假如投资者意外死亡,而此时其投资账户却出现巨额亏损,如在08年金融危机的时候,那样的情况账户结束掉(人死时,投资账户就必须按死亡当日市场价值结束掉进行遗产清算),连个翻本的机会都没有,就是实实在在地亏损了。假如投资者使用贷款杠杆进行投资的话,如果没有保本功能的话,在投资者出现意外死亡之时投资账户又出现巨额亏损,最终情况可能是灾难性,银行可能会追索贷款人的其他遗产甚至担保人的资产。在互惠基金投资上就是这个样子的。

然而,保本基金就不同了。保本基金具有死亡保本的功能,即不管投资时间多长,只要投资者死亡,而此时其投资账户是亏损的,保险公司就有责任补上亏损的部分,也就是说保证投资者的本金不亏。前面说了,保本基金的管理费要比互惠基金高,可能很多人就感觉不爽了,10年、15年的长期投资,出现亏损的可能性是相当小的,保险公司每年收取更多的管理费,似乎就是找个名目赚钱。当大家看到这个死亡保本的时候就应该能够明白保险公司所收取的这点费用是合理的,因为保险公司确确实实在承担着风险。

五、信用保护功能

信用保护功能是指投资者的资产永远都不受债权人或是法院等机构的冻结或追索。前面说过了,保本基金是一种保险产品。保险产品的一个特点是要指定一个或多个受益人,在投资者或是账户所有人死亡或是破产时,这个账户的投资及收益是归受益人所有,债权人是不可能接触到这部分资产的。互惠基金不具有这个功能,它跟房子、车子、银行存款、股票等资产一样,是债权人有权力追索的资产也是法院等机构能够冻结的资产。

六、遗产保护功能

保本基金与互惠基金在账户所有人死亡时也有不同。保本基金的资产将直接由指定的受益人来继承,不需要经过遗产验证程序,就不需要支付遗产验证费,也不需要缴交律师费和遗产执行费。而互惠基金投资在账户所有人死亡之后,资产将变成遗产,需要交税、遗产验证费、律师费和遗产执行费。这几项费用情况如下:安省的遗产验证费根据资产价值的不同在1.5%以上(1000元以下是不收遗产验证费的,1000元-5万元的资产部分,每1000元收取5元;5万元以上资产部分,每1000元收取15元);律师费是资产总额的2.5-3%;遗产执行费为资产总额的2-2.5%;税的数额就完全因人而异了。

七、重置功能

保本基金还有一项功能是互惠基金所没有的,那就是重置功能。因为市场是波动的,所以保本基金的投资本金和收益也有可能跟随市场出现大的波动,这样就有可能出现投资账户余额跟着市场座过山车的情况。保本基金的重置功能就能够解决这个问题。就是当保本基金的投资账户出现盈利的情况下,投资者可以申请重置账户,也就是锁定账户的盈利,把现有账户的余额设置为起始金额,即保险公司的保本额度提高为现有账户的余额,今后假如投资出现亏损,保险公司就必须保证现在账户的余额(即把现在的余额当作起始投资的本金),这样投资人的投资收益就有保证,就不用担心投资受市场波动而起起伏伏。而且,重置账户也不会触发资本利得税(即不把账户余额增加当作实现账户盈利来对待)和提前结束账户所潜在的相关费用(即保险公司也不把这种重置当作投资者从账户中提取本金或收益的行为,所以也不会产生相关费用)。

当然,重置也是有条件的。前面提到过保本有一个时间期限(10年或是15年,根据保本的比例)。假如投资者进行了账户重置,相应的投资的到期日也会顺延,即到期日从重置日延后10年或是15年,同时,如果账户是设定DSC(deferred sales charge)收费模式,提前取消账户的收费标准也会相应顺延。另外,一般来说,保险公司给投资者重置的机会是一年一次(各个公司的政策可能有所不同),投资者在选择重置的时候不一定能够选在账户价值最高的时候(今天你重置账户的时候是最高的,但明天你的账户价值也许还更高,这是很正常的),而保险公司不可能给投资者天天重置账户的机会。

八、税务方面的不同

在税务上,我们就撇开注册账户,因为注册账户一般都具有延税免税等功能,把它弄到这上面来说就体现不出保本基金与互惠基金在税务上的区别,所以我们在谈税务方面的不同,必须用非注册账户来谈才有意义。

规定是这样的:如果你用非注册账户购买互惠基金到年终,你要支付一年的资本利得税即使你并没有持有基金单位一整年时间;而对于保本基金,投资收益是按月分配的,因此投资人就不必支付持有基金单位之前所产生的资本利得税。(If you purchase non-registered mutual funds towards the end of a calendar year, you could pay tax for a year’s worth of capital gains even though you did not own units for a whole year. With segregated funds, income is allocated monthly so you don’t have to pay tax on gains that arose before you owned units.)

保本基金还有额外的税务优惠。如果保本基金在一个年度出现亏损,投资人可以在税务上申报亏损,并抵销其他投资的资本利得税。对保本基金的税务政策是不需要卖掉所持有的基金单位就可以在不同的投资间分配投资收益和损失。互惠基金就没有这个优势,它不能在不同的投资品种间分配收益和损失,除非卖掉所持有的基金单位,让投资损失成为现实的时候才可以抵销其他投资的收益。(Non-registered segregated funds have an additional tax advantage over mutual funds. If a segregated fund loses capital in a given year the unit holders can claim the capital loss on their taxes and offset an capital gains made on other investments. Taxation rules allow the allocation of capital gains or losses without cashing in the units held. Mutual funds do not have the ability to allocate. They distribute gains or losses and a loss cannot be distributed. The only way to declare a loss with a mutual fund is to sell the units held.)

(本文只作为信息参考,并不构成任何具体投资理财建议,亦不明示或暗示买卖任何具体投资理财产品。进行任何投资理财行为,请事先咨询专业合格的理财顾问,或与本人联系单独面谈。)