如果是裸K交易确实需要大量的经验才会产生“交易直觉”(文章里说过,这是系统构件的基础条件。但我并没有说通过指标、形态等角度产生的“交易直觉”就不能构建高胜率的交易系统,只是我觉得裸K的成功率更大些,因为使用的人少(或者成功使用的人少),但许多以指标、形态产生的交易系统也可以做到高胜率,只是用的人多,所以建议要加入一些额外的元素,这样构建成功的几率更大些。

你的裸K交易思路非常好,也很清晰,非常适合构建日内交易系统。

但存在许多没有精确定义的部分,这是非常不利于构建完善交易系统和做统计数据的。比如:“看总体的大方向走势”,标准是什么?均价?支撑?还是指标?必须精确定义。“前面有一波30~50点以上的上涨或下跌”究竟是30~50点内,还是50点以上,还是需要分类对待?“必须出现3~5根调整K线”究竟是3根还是5根?还是4根?不精确定义,怎么确定哪类有效?或者对不用数量的调整K线情况做分类比较?调整K线是要求连续的还是允许中间掺杂非调整K线?这些调整K线之间的最大时间范围是多少?

过滤机制一定会让你的系统放弃大量的交易机会,达到高胜率就必须牺牲交易机会,低频率是高胜率系统的特性之一。如果你的系统胜率能达到80%以上,成功就离你很近了。

按本人自己观点为,“看总体大方向的走势“的标准确是主要是看心电图(当K线图被缩小后看起来就像心电图一样的东西了)的角度方向了。

交易减少是一件好事!能够让交易者与市场保持一定的距离,避免被市场催眠!从另一个角度看,并不是让你减少了交易机会,而是让你减少了亏损机会和长时间无序波动带来的心理压力。比如今天的市场,交易信号一直没有发出,从而避免了连续5、6个小时20点内的没有交易价值的波动过程,是好事还是坏事呢?

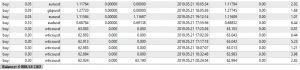

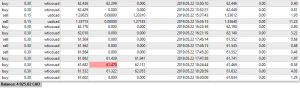

首先更正一下,平均获利是在30点以上,并且还是保守数字。当然5次交易,2次失败止损60点,3次成功获利60点也是有的,这种打平的情况是存在的。但做的多了,自然知道这是暂时的,亏损仅是获利的一部分。而且类似5次交易、2次30点止损,3次20点盈利的情况是最保守的情况,基本上每月都还会出现1~3次50~150点的获利机会。所以,心态比较容易放平!最重要的是,我所有的下单都有执行人监督执行,所以不会出现你说的脱离交易系统交易的情况。这样即使有点小情绪,也不会影响到系统执行!

你的交流我体会到你的系统构建也正在完善中。足够的统计数据是我信心的来源,高胜率更是让我能放开手脚。心理问题是日内交易最大的障碍,如果你仔细回想,会发现80%亏损来自于心理问题,100%的巨亏更是因为心理问题!所以我一直到开始决策、执行分离,交易才开始真正稳定起来,之前也不止一次地突然一次大亏,损失掉我2个月的努力,很痛苦!我最小做过2000美元的账户,也就是1手欧元的交易单。

我的交易信号和突破没有任何关系,是根据我自创的一个指标为依据,结合裸K技术产生的。同一个市场行为在不同人的眼里是不同的。而且,就算是突破,今天的突破位置也只能是在1.2506附近,也不可能是我开仓的1.2488位置。

日内交易,尤其是1分钟和盘感是无法复盘体现的。也许复盘也有些作用,但我全部用实盘,这样更真实,也能够积累系统交易范围内的心态波动,尤其是持仓过程中的心理控制和盘感是无法以复盘的形式体现的。

没有任何矛盾,既然是过滤,当然是先指标过滤后才看K线。指标不是MA,这我就不解释了,不方便公开。1分钟K线做单,全部裸K,没有任何指标。我所有的交易都在1分钟K线内下单,期望值空间取决于统计数据。你如果再不重视统计数据,涉及的问题我就不回答了!

简单说,抢钱属于做突破、追涨杀跌的交易方式,偷钱属于抓顶兜底的交易心态,实际主观色彩都很浓重。而“捡钱”则是跟在抢钱者和偷钱者的身后,等他们和市场搏杀确认哪方有足够的优势时再介入。优点是成功概率高,缺点是利润空间小!

有一个很有趣的现象,中国的外汇交易者90%关注度都在图形上,而国外90%的交易者注意力都在数据概率上,这也是中国的外汇交易者落后于国外交易者的体现之一。

中国人被10多年来的股票图形教育得思维已经被局限其中,要知道图形是价格变动后的最后表现,当一个图形出现,所有人都知道它出现了!外汇交易毕竟是一个极少数人获利的市场,大家都看得到的,又能有多大的价值呢?

我反复强调,日内交易最重要的是心态,并不是系统!系统只是我手里的武器,避免赤手空拳上战场等着挨宰!大量的统计工作只是为了把这把刀磨快!但交易稳定获利70%以上的因素是来自于交易系统以外的部分!多数人关注交易信号,只是因为他们还没有资格上战场(连把乘手的武器都没有,牺牲的概率该有多大啊),他们还在找武器和熟悉武器,自然不会关心其他的。

这是我的交易系统发出的交易信号,我只是去执行了而已。至于原理,非常抱歉,我不想谈及我的系统。止盈幅度的把握来自2个方面,1是长期的数据统计,能清晰地知道波动值的分布比例,这样就能把握最低的利润;2是盘感和经验,在把握最低利润的前提下(我的是20点),最大限度地提升单笔利润。昨天的交易就属于这种类型,这类交易的比例很小,大约只有10%左右吧。

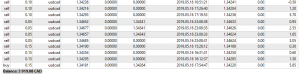

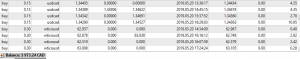

由于是日内交易,包含元素也无法以电脑程序化,因此全部手工统计!因为在验证磨合过程中,统计内容参数也会有变动。建议系统模型构建完成开始实盘交易起,至少半年的统计数据,且半年后也做长期跟踪统计,这样可以知道什么时候系统开始效率下降,不再适合现在的市场,以便及时做出调整!

比如有些时候市场波幅急剧放大或收缩,在这种情况下,系统效率降低。预期盈利点数20点和止损的30点也要相应扩大或减少,是么?不是这样,你说的这类放大的情况本身也是存在于系统内的,也是统计数据的一部分。不存在效率降低的情况。30点的止损不会改变,20点的基本获利也不会改变,但在超出20点后会根据市场感觉调整预期,但一旦再度接近20点仍会止盈。到手的利润才是真正的利润!即使之后又持续了100点的波动,因为遵守止盈规则而仅得到20点的利润也是正确的,没什么可以遗憾的。不要总是纠结于没有吃到大段的鱼,即使是每次只吃到鱼尾巴,长期下来也是十分可观的!

规则不能随市场变动而变动!一旦系统完善,统计数据显示成功率、报酬率稳定!那么就不能轻易改动规则!只有半年以上(仅指日内交易)的数据显示成功率、报酬率正在逐步降低,才能有针对性地调整系统!

杀鸡用牛刀——解决高预期系统和低预期交易的矛盾!许多朋友都觉得我在系统里到达20点的波动利润就开始准备平仓结单是不是太低了点,我想就这个问题再补充一些内容。每个交易系统,开仓信号出现后的平均波动值都不一样,有些是30点、有些是50点、甚至更多,但必须注意的是平均波动值是不能作为交易平仓预期位置的,不然仍然会出现大量的平保和止损的交易。而日内交易中,类似我这样低频率、高胜率的交易系统,多次出现平保是很伤信心的,这会给长期的交易过程埋下危险的种子。

所以,平均波动值只是给了你持仓的信心,而实际交易的预期还要降低。请关注占据80%以上的主要波动值分布区域下限,比如平均波动值是30点,而80%以上主要波动值分布区域下限是20点,那么利润预期就应该设置在20点!

往往一个系统在开始运作的时候预期都比较高,眼光总是盯在几次高波动值上,加上交易者都受到高盈亏比的交易教育,而结果往往出现大量平保交易和错过主要利润结果止损的交易。这是得不偿失的,尤其容易对自己的交易系统产生怀疑!

其实这并不矛盾,一个交易系统是允许高预期的(现实也经常出现高波动的交易系统),我常说交易系统就是你的武器,那现在就拿高预期的交易系统比作牛刀!而利润预期值降低到主要波动值80%的下限,就是杀鸡!我要说的就是让大家用牛刀杀鸡,心中要清楚自己用的是牛刀,存在高波动值的机会,但不管杀的是什么,一上来先当鸡宰,毕竟外汇市场日内波动的随机性是非常强的,不可预测!这样先确保最低利润,然后在冲过下限后,再设置跟进止损(或是回到下限位置先止盈确保利润),如果汇价波动延续方向,那么在设置下限的跟进止损后根据经验和盘感在自己认为一波日内行情即将结束时利润最大化!有一点需要提醒,千万不要持仓参与盘整,一旦有1分钟头部迹象立即平仓确保利润!

你的裸K交易思路非常好,也很清晰,非常适合构建日内交易系统。

但存在许多没有精确定义的部分,这是非常不利于构建完善交易系统和做统计数据的。比如:“看总体的大方向走势”,标准是什么?均价?支撑?还是指标?必须精确定义。“前面有一波30~50点以上的上涨或下跌”究竟是30~50点内,还是50点以上,还是需要分类对待?“必须出现3~5根调整K线”究竟是3根还是5根?还是4根?不精确定义,怎么确定哪类有效?或者对不用数量的调整K线情况做分类比较?调整K线是要求连续的还是允许中间掺杂非调整K线?这些调整K线之间的最大时间范围是多少?

过滤机制一定会让你的系统放弃大量的交易机会,达到高胜率就必须牺牲交易机会,低频率是高胜率系统的特性之一。如果你的系统胜率能达到80%以上,成功就离你很近了。

按本人自己观点为,“看总体大方向的走势“的标准确是主要是看心电图(当K线图被缩小后看起来就像心电图一样的东西了)的角度方向了。

交易减少是一件好事!能够让交易者与市场保持一定的距离,避免被市场催眠!从另一个角度看,并不是让你减少了交易机会,而是让你减少了亏损机会和长时间无序波动带来的心理压力。比如今天的市场,交易信号一直没有发出,从而避免了连续5、6个小时20点内的没有交易价值的波动过程,是好事还是坏事呢?

首先更正一下,平均获利是在30点以上,并且还是保守数字。当然5次交易,2次失败止损60点,3次成功获利60点也是有的,这种打平的情况是存在的。但做的多了,自然知道这是暂时的,亏损仅是获利的一部分。而且类似5次交易、2次30点止损,3次20点盈利的情况是最保守的情况,基本上每月都还会出现1~3次50~150点的获利机会。所以,心态比较容易放平!最重要的是,我所有的下单都有执行人监督执行,所以不会出现你说的脱离交易系统交易的情况。这样即使有点小情绪,也不会影响到系统执行!

你的交流我体会到你的系统构建也正在完善中。足够的统计数据是我信心的来源,高胜率更是让我能放开手脚。心理问题是日内交易最大的障碍,如果你仔细回想,会发现80%亏损来自于心理问题,100%的巨亏更是因为心理问题!所以我一直到开始决策、执行分离,交易才开始真正稳定起来,之前也不止一次地突然一次大亏,损失掉我2个月的努力,很痛苦!我最小做过2000美元的账户,也就是1手欧元的交易单。

我的交易信号和突破没有任何关系,是根据我自创的一个指标为依据,结合裸K技术产生的。同一个市场行为在不同人的眼里是不同的。而且,就算是突破,今天的突破位置也只能是在1.2506附近,也不可能是我开仓的1.2488位置。

日内交易,尤其是1分钟和盘感是无法复盘体现的。也许复盘也有些作用,但我全部用实盘,这样更真实,也能够积累系统交易范围内的心态波动,尤其是持仓过程中的心理控制和盘感是无法以复盘的形式体现的。

没有任何矛盾,既然是过滤,当然是先指标过滤后才看K线。指标不是MA,这我就不解释了,不方便公开。1分钟K线做单,全部裸K,没有任何指标。我所有的交易都在1分钟K线内下单,期望值空间取决于统计数据。你如果再不重视统计数据,涉及的问题我就不回答了!

简单说,抢钱属于做突破、追涨杀跌的交易方式,偷钱属于抓顶兜底的交易心态,实际主观色彩都很浓重。而“捡钱”则是跟在抢钱者和偷钱者的身后,等他们和市场搏杀确认哪方有足够的优势时再介入。优点是成功概率高,缺点是利润空间小!

有一个很有趣的现象,中国的外汇交易者90%关注度都在图形上,而国外90%的交易者注意力都在数据概率上,这也是中国的外汇交易者落后于国外交易者的体现之一。

中国人被10多年来的股票图形教育得思维已经被局限其中,要知道图形是价格变动后的最后表现,当一个图形出现,所有人都知道它出现了!外汇交易毕竟是一个极少数人获利的市场,大家都看得到的,又能有多大的价值呢?

我反复强调,日内交易最重要的是心态,并不是系统!系统只是我手里的武器,避免赤手空拳上战场等着挨宰!大量的统计工作只是为了把这把刀磨快!但交易稳定获利70%以上的因素是来自于交易系统以外的部分!多数人关注交易信号,只是因为他们还没有资格上战场(连把乘手的武器都没有,牺牲的概率该有多大啊),他们还在找武器和熟悉武器,自然不会关心其他的。

这是我的交易系统发出的交易信号,我只是去执行了而已。至于原理,非常抱歉,我不想谈及我的系统。止盈幅度的把握来自2个方面,1是长期的数据统计,能清晰地知道波动值的分布比例,这样就能把握最低的利润;2是盘感和经验,在把握最低利润的前提下(我的是20点),最大限度地提升单笔利润。昨天的交易就属于这种类型,这类交易的比例很小,大约只有10%左右吧。

由于是日内交易,包含元素也无法以电脑程序化,因此全部手工统计!因为在验证磨合过程中,统计内容参数也会有变动。建议系统模型构建完成开始实盘交易起,至少半年的统计数据,且半年后也做长期跟踪统计,这样可以知道什么时候系统开始效率下降,不再适合现在的市场,以便及时做出调整!

比如有些时候市场波幅急剧放大或收缩,在这种情况下,系统效率降低。预期盈利点数20点和止损的30点也要相应扩大或减少,是么?不是这样,你说的这类放大的情况本身也是存在于系统内的,也是统计数据的一部分。不存在效率降低的情况。30点的止损不会改变,20点的基本获利也不会改变,但在超出20点后会根据市场感觉调整预期,但一旦再度接近20点仍会止盈。到手的利润才是真正的利润!即使之后又持续了100点的波动,因为遵守止盈规则而仅得到20点的利润也是正确的,没什么可以遗憾的。不要总是纠结于没有吃到大段的鱼,即使是每次只吃到鱼尾巴,长期下来也是十分可观的!

规则不能随市场变动而变动!一旦系统完善,统计数据显示成功率、报酬率稳定!那么就不能轻易改动规则!只有半年以上(仅指日内交易)的数据显示成功率、报酬率正在逐步降低,才能有针对性地调整系统!

杀鸡用牛刀——解决高预期系统和低预期交易的矛盾!许多朋友都觉得我在系统里到达20点的波动利润就开始准备平仓结单是不是太低了点,我想就这个问题再补充一些内容。每个交易系统,开仓信号出现后的平均波动值都不一样,有些是30点、有些是50点、甚至更多,但必须注意的是平均波动值是不能作为交易平仓预期位置的,不然仍然会出现大量的平保和止损的交易。而日内交易中,类似我这样低频率、高胜率的交易系统,多次出现平保是很伤信心的,这会给长期的交易过程埋下危险的种子。

所以,平均波动值只是给了你持仓的信心,而实际交易的预期还要降低。请关注占据80%以上的主要波动值分布区域下限,比如平均波动值是30点,而80%以上主要波动值分布区域下限是20点,那么利润预期就应该设置在20点!

往往一个系统在开始运作的时候预期都比较高,眼光总是盯在几次高波动值上,加上交易者都受到高盈亏比的交易教育,而结果往往出现大量平保交易和错过主要利润结果止损的交易。这是得不偿失的,尤其容易对自己的交易系统产生怀疑!

其实这并不矛盾,一个交易系统是允许高预期的(现实也经常出现高波动的交易系统),我常说交易系统就是你的武器,那现在就拿高预期的交易系统比作牛刀!而利润预期值降低到主要波动值80%的下限,就是杀鸡!我要说的就是让大家用牛刀杀鸡,心中要清楚自己用的是牛刀,存在高波动值的机会,但不管杀的是什么,一上来先当鸡宰,毕竟外汇市场日内波动的随机性是非常强的,不可预测!这样先确保最低利润,然后在冲过下限后,再设置跟进止损(或是回到下限位置先止盈确保利润),如果汇价波动延续方向,那么在设置下限的跟进止损后根据经验和盘感在自己认为一波日内行情即将结束时利润最大化!有一点需要提醒,千万不要持仓参与盘整,一旦有1分钟头部迹象立即平仓确保利润!