金属行情小报

金属行情小报

2010-12-24

明年上半年在流动性依然充裕,国内铝厂产能未大幅投产的情况下,沪铝价格波动区间有望上移至18500元/吨附近,但随着铝价的上涨,国内新增产能投放速 度将加快,这将对铝价形成打压,铝价呈现前高后期走势的概率较大。预计明年沪铝价格波动区间在16250-19500元/吨,年度均价在18000元左 右。LME铝价波动区间2250-2900美元,均价为2500美元/吨。

2011年第一、第二季度锌价有继续上行的动力,三季度锌价或出现回调,四季度锌价有望再次上行。2011年LME锌价有望冲击3000美元一线,下档重 要支撑在1800-2000美元附近;2011年沪锌指数有望冲击23300元一线,下档重要支撑在15500元一线。

在商品被金融化的时代背景下,作为投资者青睐的品种,锌的金融属性已经取代金属性,美联储量化宽松政策带来的流动性充裕和中国宏观调控等成为左右锌价走势的重要力量。基本面上,下游产业相对强劲特别是中国需求拉动和整体上供过于求仍在一定程度上影响着价格的走势和节奏。2011年中,这些因素仍将继续影响锌价走势。

明年主要经济指标依然较好,目前各大主流经济学家和机构对明年GDP增速预测仍将维持8.5-9%,城市固定资产投资增速达到17%以上,CPI目标值在 4%,这些宏观上的指标也保障钢材需求的稳定增长。再考虑到整体供需平衡,成本推升等因素,综合判读,明年钢价将继续震荡上行,钢价的空间由今年的 3900-4900提升到明年的4200-5400点。

在即将到的2011年,我们可以展望,黄金将总体保持向上的势头。上半年整体以震荡行情为主,有一定程度的回落。而下半年金价将再次转入多头行情阶段,继续向上运行,最终突破1430历史高点,继续向上展开新的征程,再造新趋势。

【有色金属】 目前基本金属涨势乏力,一方面是由于下游需求疲软,基本面制约价格走势;另一方面是由于近期市场上下游资金压力较大。因临近年终,贸易商及实体企业有账单 了解及银行还款压力,而大型投资基金则需在年终获利分红及调整投资权重,故近期市场虽然涨势依旧但总显得有心无力。

临近年末,消费淡季效应笼罩金属市场,令牛市中的金属价格出现动荡,圣诞节及新年的到来加剧了这一状况。由于国内外主要工业基地纷纷进入假期,造成了金属 消费不旺的现象,与目前铜市场的逼仓行情构成矛盾。来年消费增长预期将支撑金属市场继续上行,而铜市场结构性失衡所带来的逼仓操作也将成为来年价格强势的 主导因素。

市场短期并不存在大幅下跌的可能,铜价虽然很可能受美国经济数据好转好的支撑,但由于圣诞节将至,各大市场纷纷休市,因此价格及可能将继续维持高位震荡格局。

因圣诞假期今日美COMEX市场停止交易,LME也将迎来长假期,我们对近十年圣诞前后伦铜涨跌统计,有8次上涨,仅2次下跌。

从铜的供应来看,由于铜精矿供应难以出现增长,精铜的产量增长仍然有限,铜的基本面将出现40-50万吨的缺口,再考虑到铜ETF的推出,铜基本面将支持铜价继续上涨。当然,发展中国家继续对抗通胀仍是我们关注的焦点。

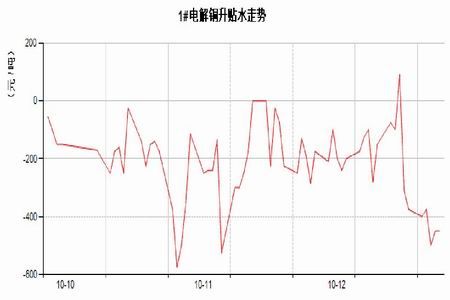

近期的铜市场明显表现出外强内弱的特征,LME三个月期铜在市场基金的推动下不断刷新历史新高,而国内市场则受制于现货疲软、库存增加、废铜货源充裕、年末企业资金紧张等因素的困扰表现差强人意。随着伦沪两市价差的进一步拉大,国内铜价上行步伐显得有些蹒跚,新的一轮调整正在酝酿。

从近期沪铝走势来看,跟涨依然乏力,市场信心并不见得有明显提振,虽然不排除被动跟涨的局面出现,但是上涨幅度还是值得商榷的。以往也有先例,无论国外市场如何高企,但是国内市场巍然不动,现阶段也正是如此局面。目前资金多头信心暂时有所缓和,盘面暂时看涨。

中国河南省冶炼厂消息人士周四透露,河南省本周起对铝和铅冶炼厂削减20%的电力供应。河南是中国铝和铅冶炼大省。

由于今年遭遇寒冬,多地电网负荷激增,部分地区限电情况可能加重。如果情况进一步严重,预计明年年初结束的限电减产措施可能将要延续,对现货市场原铝的供应造成一定的紧缺。这也是目前铝价表现略强的主要原因。

华南地区,现铝价格跟随期价小幅走低,因交割换月在即,部分贸易商短期看涨略显惜售,市场货源并不十分充裕,买方市场同样以观望为主,双方难达成共识,市况偏清淡,实际成交区间多为16150-16180元/吨。

国内市场依然难改低迷气氛,沪锌昨日资金再度大幅离场,多空对决似乎暂告一段了,基本上属于握手言和,由于对于市场方向的迷茫以及对调控压力的感受,资金 信心可能继续往下滑落,对于未来方向,目前关键还是在于市场的政策风向究竟往哪吹?不过从远月角度来看,沪锌暂时多头暂居优势。

上周谈判传出消息,目前日本铜冶炼商和海外矿产商针对2011年铜精矿加工费的谈判已经陷于僵局。日方传出铜精矿加工粗炼和精炼费将达每吨80美元和每磅8美分的声音,也使得外界普遍认为我国明年铜精矿加工费也将大幅上涨。

【钢材与铁矿】 河北钢铁集团12月23日发布2011年1月份钢价显示,大部分产品含税价将上调70-200元/吨。建筑钢材方面,HRB335 Φ16-25mm螺纹钢12月的结算价格为4470元/吨,Q235 Φ6.5mm高线12月的结算价格为4530元/吨。2011年1月份订货价格将在此基础上上调70-80元/吨。

钢铁业界代表普遍认为:明年钢铁需求依然可观,钢价将有进一步上涨空间。不过目前钢价还不具备大幅上涨条件,钢材期货的上涨要等需求回暖,这或许要等到明 年春节后。从眼前到明年春节都是传统的‘冬储’阶段,因此,资金面不紧的贸易商吃货还是比较多。眼下,市场上的热卷行情是倒挂。

昨日,全球第三大矿业巨头澳大利亚力拓公司(Rio Tinto)在其官网上宣布,希望以每股16澳元的价格收购澳大利亚煤矿企业Riversdale Mining Limited(RML),总价值39亿澳元(约合38.8亿美元),溢价高达46%。与12月6日公布的每股15澳元报价相比,力拓明显提高了收购报 价。

由于主要铁矿石供应商控制向中国的发货量,以及中国国内中小钢厂逐步复产,中国进口铁矿石价格继续攀升,报价达到今年4月以来的新高。根据铁矿石咨询机构 联合金属网数据,品位63.5%的印度铁矿石现货报价目前达177美金/干吨,有的报价甚至高达180美金/吨,为近八个月来新高。

三、全球观察

国际铜业研究组织(ICSG)在其最新的月度报告中称,今年1-9月期间全球精炼铜消费量超过产量43.6万吨,上年同期的缺口为5.6万吨。该组织称,今年1-9月全球精炼铜产量达到1,424.2万吨,而消费量达到1,467.8万吨。

金属行情小报

2010-12-24

LME 三个月铜价在上破2006年以来的历史高点8900美元后,已经为2011年向12000-13000美元打开了上行之路。预计2011年春节后的消费旺 季将表现的十分明显。当然,在高通胀的压力下,中国会积极的采取各种政策应对,这可能会对全球经济增长和铜价上行形成威胁。摘要:预计2011年春节后的消费旺季将表现的十分明显。当然,在高通胀的压力下,中国会积极的采取各种政策应对,这可能会对全球经济增长和铜价上行形成威胁。

明年上半年在流动性依然充裕,国内铝厂产能未大幅投产的情况下,沪铝价格波动区间有望上移至18500元/吨附近,但随着铝价的上涨,国内新增产能投放速 度将加快,这将对铝价形成打压,铝价呈现前高后期走势的概率较大。预计明年沪铝价格波动区间在16250-19500元/吨,年度均价在18000元左 右。LME铝价波动区间2250-2900美元,均价为2500美元/吨。

2011年第一、第二季度锌价有继续上行的动力,三季度锌价或出现回调,四季度锌价有望再次上行。2011年LME锌价有望冲击3000美元一线,下档重 要支撑在1800-2000美元附近;2011年沪锌指数有望冲击23300元一线,下档重要支撑在15500元一线。

在商品被金融化的时代背景下,作为投资者青睐的品种,锌的金融属性已经取代金属性,美联储量化宽松政策带来的流动性充裕和中国宏观调控等成为左右锌价走势的重要力量。基本面上,下游产业相对强劲特别是中国需求拉动和整体上供过于求仍在一定程度上影响着价格的走势和节奏。2011年中,这些因素仍将继续影响锌价走势。

明年主要经济指标依然较好,目前各大主流经济学家和机构对明年GDP增速预测仍将维持8.5-9%,城市固定资产投资增速达到17%以上,CPI目标值在 4%,这些宏观上的指标也保障钢材需求的稳定增长。再考虑到整体供需平衡,成本推升等因素,综合判读,明年钢价将继续震荡上行,钢价的空间由今年的 3900-4900提升到明年的4200-5400点。

在即将到的2011年,我们可以展望,黄金将总体保持向上的势头。上半年整体以震荡行情为主,有一定程度的回落。而下半年金价将再次转入多头行情阶段,继续向上运行,最终突破1430历史高点,继续向上展开新的征程,再造新趋势。

【有色金属】 目前基本金属涨势乏力,一方面是由于下游需求疲软,基本面制约价格走势;另一方面是由于近期市场上下游资金压力较大。因临近年终,贸易商及实体企业有账单 了解及银行还款压力,而大型投资基金则需在年终获利分红及调整投资权重,故近期市场虽然涨势依旧但总显得有心无力。

临近年末,消费淡季效应笼罩金属市场,令牛市中的金属价格出现动荡,圣诞节及新年的到来加剧了这一状况。由于国内外主要工业基地纷纷进入假期,造成了金属 消费不旺的现象,与目前铜市场的逼仓行情构成矛盾。来年消费增长预期将支撑金属市场继续上行,而铜市场结构性失衡所带来的逼仓操作也将成为来年价格强势的 主导因素。

市场短期并不存在大幅下跌的可能,铜价虽然很可能受美国经济数据好转好的支撑,但由于圣诞节将至,各大市场纷纷休市,因此价格及可能将继续维持高位震荡格局。

因圣诞假期今日美COMEX市场停止交易,LME也将迎来长假期,我们对近十年圣诞前后伦铜涨跌统计,有8次上涨,仅2次下跌。

从铜的供应来看,由于铜精矿供应难以出现增长,精铜的产量增长仍然有限,铜的基本面将出现40-50万吨的缺口,再考虑到铜ETF的推出,铜基本面将支持铜价继续上涨。当然,发展中国家继续对抗通胀仍是我们关注的焦点。

近期的铜市场明显表现出外强内弱的特征,LME三个月期铜在市场基金的推动下不断刷新历史新高,而国内市场则受制于现货疲软、库存增加、废铜货源充裕、年末企业资金紧张等因素的困扰表现差强人意。随着伦沪两市价差的进一步拉大,国内铜价上行步伐显得有些蹒跚,新的一轮调整正在酝酿。

从近期沪铝走势来看,跟涨依然乏力,市场信心并不见得有明显提振,虽然不排除被动跟涨的局面出现,但是上涨幅度还是值得商榷的。以往也有先例,无论国外市场如何高企,但是国内市场巍然不动,现阶段也正是如此局面。目前资金多头信心暂时有所缓和,盘面暂时看涨。

中国河南省冶炼厂消息人士周四透露,河南省本周起对铝和铅冶炼厂削减20%的电力供应。河南是中国铝和铅冶炼大省。

由于今年遭遇寒冬,多地电网负荷激增,部分地区限电情况可能加重。如果情况进一步严重,预计明年年初结束的限电减产措施可能将要延续,对现货市场原铝的供应造成一定的紧缺。这也是目前铝价表现略强的主要原因。

华南地区,现铝价格跟随期价小幅走低,因交割换月在即,部分贸易商短期看涨略显惜售,市场货源并不十分充裕,买方市场同样以观望为主,双方难达成共识,市况偏清淡,实际成交区间多为16150-16180元/吨。

国内市场依然难改低迷气氛,沪锌昨日资金再度大幅离场,多空对决似乎暂告一段了,基本上属于握手言和,由于对于市场方向的迷茫以及对调控压力的感受,资金 信心可能继续往下滑落,对于未来方向,目前关键还是在于市场的政策风向究竟往哪吹?不过从远月角度来看,沪锌暂时多头暂居优势。

上周谈判传出消息,目前日本铜冶炼商和海外矿产商针对2011年铜精矿加工费的谈判已经陷于僵局。日方传出铜精矿加工粗炼和精炼费将达每吨80美元和每磅8美分的声音,也使得外界普遍认为我国明年铜精矿加工费也将大幅上涨。

【钢材与铁矿】 河北钢铁集团12月23日发布2011年1月份钢价显示,大部分产品含税价将上调70-200元/吨。建筑钢材方面,HRB335 Φ16-25mm螺纹钢12月的结算价格为4470元/吨,Q235 Φ6.5mm高线12月的结算价格为4530元/吨。2011年1月份订货价格将在此基础上上调70-80元/吨。

钢铁业界代表普遍认为:明年钢铁需求依然可观,钢价将有进一步上涨空间。不过目前钢价还不具备大幅上涨条件,钢材期货的上涨要等需求回暖,这或许要等到明 年春节后。从眼前到明年春节都是传统的‘冬储’阶段,因此,资金面不紧的贸易商吃货还是比较多。眼下,市场上的热卷行情是倒挂。

昨日,全球第三大矿业巨头澳大利亚力拓公司(Rio Tinto)在其官网上宣布,希望以每股16澳元的价格收购澳大利亚煤矿企业Riversdale Mining Limited(RML),总价值39亿澳元(约合38.8亿美元),溢价高达46%。与12月6日公布的每股15澳元报价相比,力拓明显提高了收购报 价。

由于主要铁矿石供应商控制向中国的发货量,以及中国国内中小钢厂逐步复产,中国进口铁矿石价格继续攀升,报价达到今年4月以来的新高。根据铁矿石咨询机构 联合金属网数据,品位63.5%的印度铁矿石现货报价目前达177美金/干吨,有的报价甚至高达180美金/吨,为近八个月来新高。

三、全球观察

国际铜业研究组织(ICSG)在其最新的月度报告中称,今年1-9月期间全球精炼铜消费量超过产量43.6万吨,上年同期的缺口为5.6万吨。该组织称,今年1-9月全球精炼铜产量达到1,424.2万吨,而消费量达到1,467.8万吨。